Sẽ thật khó có một phương pháp đầu tư nào có thể mang lại hiệu quả lâu dài nếu mỗi năm chi phí phải trả lên tới 10%, 20% giá trị tài khoản, trong khi mức sinh lời trung bình chỉ khoảng 13%-14%

Theo ý kiến của ông Bùi Huy Tú - founder VNstockmarket, đầu tư chứng khoán cũng giống như bất kỳ loại hình đầu tư kinh doanh nào khác, việc quản lý chi phí là yếu tố quan trọng không kém việc tạo ra lợi nhuận, đặc biệt trên đoạn đường dài.

Trên thực tế, hiện nay, nguyên nhân thiếu hiệu quả của nhiều nhà đầu tư chứng khoán không chỉ đến từ việc mua bán thua lỗ trực tiếp tại các mã cổ phiếu, mà còn đến từ việc "đốt tiền" 10%-20% cho các loại chi phí dịch vụ phát sinh.

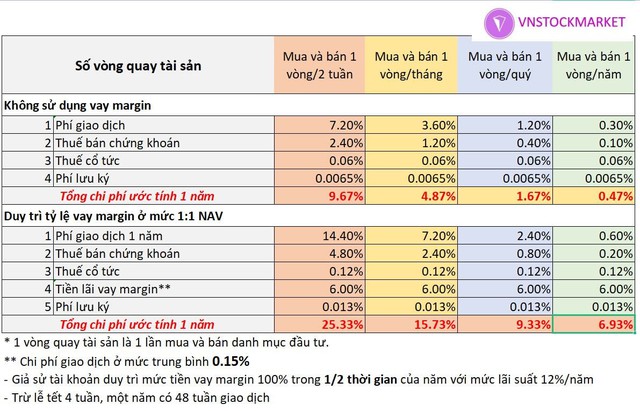

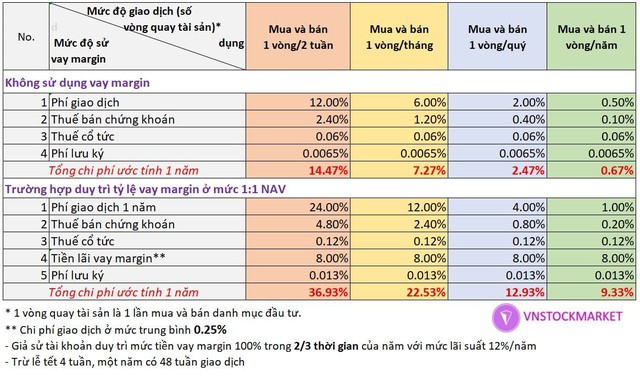

Ông Bùi Huy Tú cho biết, việc chi phí có thể chiếm đến 20% giá trị tài sản đầu tư mỗi năm. Nếu bạn có 1 tỷ đồng đồng thời sử dụng vay margin thêm 1 tỷ nữa (tỷ lệ 1:1) và giao dịch mua bán mỗi tháng 1 vòng tài sản (mua và bán 1 lần). Tổng cộng, phí thuế nhà đầu tư có thể phải trả sẽ trong khoảng 100-200 triệu/năm, tùy theo mức đắt rẻ của biểu phí tại công ty môi giới chứng khoán, tương ứng là bằng 10%-20% vốn đầu tư.

Minh hoạ cụ thể:

Tài khoản một nhà đầu tư có 1 tỷ đồng tiền vốn; trong tài khoản chứng khoán đang sở hữu cổ phiếu HPG trị giá 2 tỷ đồng; đang sử dụng đòn bẩy tài chính margin ở mức 100% NAV (có 1 tỷ vay thêm 1 tỷ để mua cổ phiếu).

Hiện tại, nhà đầu tư này cho rằng cổ phiếu VCB tiềm năng hơn, nên bán hết 2 tỷ giá trị cổ phiếu HPG để mua 2 tỷ cổ phiếu VCB.

Giả sử mức phí giao dịch nhà đầu tư phải trả là 0,15%, thì chi phí phải trả của nhà đầu tư là:

Phí và thuế trả cho bán cổ phiếu HPG:

(1) Phí giao dịch bán HPG: 0.15%*2.000.000.000 = 3.000.000 đồng

(2) Thuế bán chứng khoán: 0.1%*2.000.000.000 = 2.000.000 đồng

Phí và thuế trả cho mua cổ phiếu VCB:

(3) Phí giao dịch mua VCB: 0,15%*2.000.000.000 = 3.000.000 đồng

Như vậy, tổng chi phí (1)+(2)+(3) = 8.000.000 đồng.

Phần trăm tỷ lệ phí trên vốn: 8.000.000/1.000.000,.000 = 0,8%

Nếu mỗi tháng nhà đầu tư đảo danh mục 1 lần như vậy (1 vòng quay mua-bán/tháng), thì phí giao dịch và thuế của tài khoản chứng khoán với vốn đầu tư 1 tỷ trong một năm sẽ là:

8.000.000*12 = 96.000.000 đồng, tương ứng tỷ lệ 9,6%/năm

Lãi vay margin:

Tiếp ví dụ ở trên, giả sử trường hợp nhà đầu tư duy trì trạng thái vay margin của tài khoản là 6 tháng và lãi vay margin là 12%.

Chi phí lãi vay margin: (12%/2)*1.000.000.000 = 60.000000 đồng

Tổng ước tính chi phí trong đầu tư chứng khoán phải trả trong trường hợp này:

96.000.000 + 60.000.0000 = 156.000.000 đồng ~ 15,6%/năm.

Chưa biết đầu tư dài hạn hay ngắn hạn hay sử dụng phương pháp phân tích kỹ thuật hay cơ bản sẽ mang lại lợi nhuận cao hơn cho nhà đầu tư khi tham gia thị trường chứng khoán, song có thể thấy chỉ với qua một vài giao dịch trong 1 năm cũng sẽ tiêu tốn một khoản thuế phí tương ứng hàng chục phần trăm. Do đó, sẽ thật khó để nói một phương pháp đầu tư có thể mang lại hiệu quả lâu dài nếu mỗi năm chi phí phải trả lên tới 10%, 20% giá trị tài khoản, trong khi mức sinh lời trung bình của thị trường chứng khoán Việt Nam mỗi năm ở mức khoảng 13%-14% (mức tăng trưởng của VN-Index).